Torsten Ehlers, Charlotte Gardes-Landolfini, Fabio Natalucci e Ananthakrishnan Prasad

O financiamento privado para o clima precisa desempenhar um papel decisivo em meio aos esforços das economias de mercados emergentes e em desenvolvimento para conter as emissões de gases de efeito estufa e deter a mudança climática e enfrentar seus efeitos.

As estimativas variam, mas essas economias precisam investir coletivamente ao menos US$ 1 trilhão em infraestrutura de energia até 2030 e algo entre US$ 3 trilhões e US$ 6 trilhões por ano em todos os setores até 2050 para mitigar a mudança climática por meio da drástica redução das emissões de gases de efeito estufa. Além disso, é necessário um aporte adicional entre US$ 140 e US$ 300 bilhões anuais até 2030 para a adaptação às consequências físicas da mudança climática, como a elevação do nível do mar e a intensificação das secas, valor que pode subir drasticamente para algo entre US$ 520 bilhões e US$ 1,75 trilhão ao ano após 2050 a depender do grau de eficácia das medidas de mitigação climáticas adotadas.

A agilidade na intensificação do financiamento climático privado é essencial, conforme detalhamos em um capítulo analítico de nosso último Relatório de Estabilidade Financeira Global. Entre as principais soluções estão a adequada precificação dos riscos climáticos, instrumentos de financiamento inovadores, aumento da base de investidores, ampliação do envolvimento de bancos multilaterais de desenvolvimento e instituições financeiras de desenvolvimento e fortalecimento da geração de informações sobre o clima.

É animador o fato de que o financiamento privado sustentável nas economias de mercados emergentes e em desenvolvimento registrou um recorde de US$ 250 bilhões no ano passado. Contudo, o financiamento privado precisa pelo menos dobrar até 2030, em um momento em que os projetos de infraestrutura de baixo carbono passíveis de investimento costumam ser escassos e o financiamento da indústria de combustíveis fósseis disparou desde o Acordo de Paris.

A falta de precificação efetiva do carbono reduz o incentivo e a capacidade dos investidores de destinar mais recursos para projetos benéficos ao clima, assim como uma arquitetura desigual de informações sobre o clima com lacunas de dados, padrões de divulgação, taxonomias e outras abordagens de alinhamento.

Tampouco está claro se fluxos de investimento ambientais, sociais e de governança de grandes proporções e em rápido crescimento, ou ESG, seriam capazes de causar um impacto real na ampliação do financiamento climático privado. Além dos benefícios climáticos ainda incertos advindos do investimento em ESG, essas pontuações para empresas de economias de mercados emergentes e em desenvolvimento ficam sistematicamente abaixo das pontuações dos mercados e economias avançadas. Consequentemente, as alocações dos fundos de investimento com foco em ESG a ativos de mercados emergentes são bem menores. E não é só isso: os riscos associados ao investimento em ativos de economias de mercados emergentes e em desenvolvimento muitas vezes são considerados altos demais pelos investidores.

Os instrumentos de financiamento inovadores podem ajudar a superar alguns desses desafios, juntamente com a ampliação da base de investidores de tal modo a incluir bancos globais, fundos de investimento, investidores institucionais como seguradoras, investidores de impacto, capital filantrópico e outros.

Em mercados emergentes maiores com a presença de mercados de títulos mais funcionais, os fundos de investimento – como o fundo de títulos verdes Amundi, que conta com o respaldo do braço de financiamento do setor privado do Banco Mundial— são um bom exemplo de como atrair investidores institucionais, como os fundos de pensão. Esses fundos devem ser reproduzidos e expandidos para incentivar os emissores de papéis de mercados emergentes a gerar uma maior oferta de ativos verdes para financiar projetos de baixo carbono e atrair um amplo leque de investidores internacionais.

No caso das economias menos desenvolvidas, os bancos multilaterais de desenvolvimento desempenharão um papel determinante no financiamento de projetos vitais de infraestrutura de baixo carbono. Mais recursos de financiamento climático devem ser canalizados por intermédio dessas instituições.

Um primeiro passo importante seria aumentar sua base de capital e reconsiderar as abordagens de determinação do apetite por risco com base em parcerias com o setor privado, amparadas por governança transparente e supervisão da gestão.

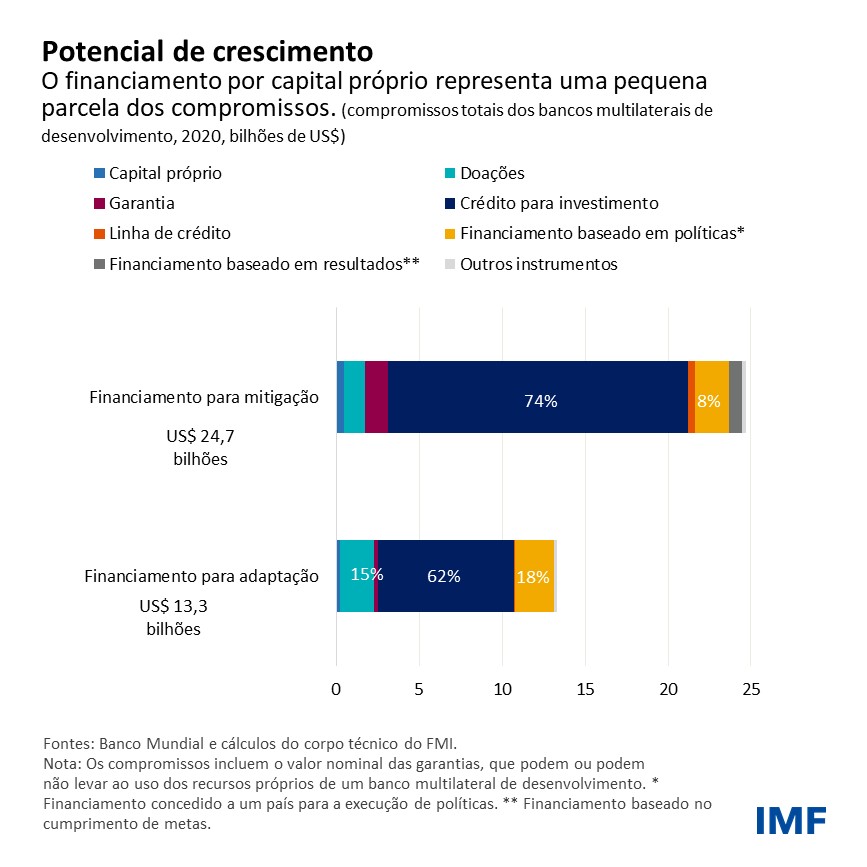

Por sua vez, os bancos multilaterais de desenvolvimento poderiam fazer maior uso do financiamento por capital próprio – atualmente apenas cerca de 1,8% de seus compromissos com o financiamento climático nas economias de mercados emergentes e em desenvolvimento. Além disso, seu capital pode atrair montantes muito maiores de financiamento privado, que atualmente equivale a apenas cerca de 1,2 vez os recursos empenhados pelas próprias instituições.

Uma importante ferramenta necessária para ajudar a incentivar o investimento privado é o desenvolvimento de taxonomias de transição e outras metodologias de alinhamento, que identificam ativos financeiros capazes de reduzir as emissões ao longo do tempo e incentivam as empresas a fazer a transição para a adoção de metas de redução de emissões de carbono.

É importante o fato de incluírem um foco na inovação em indústrias como a de cimento, siderurgia, produtos químicos e transporte pesado que não são capazes de reduzir com facilidade as emissões devido a restrições tecnológicas e de custo. Isso ajuda a assegurar que essas indústrias de intensa geração de carbono – aquelas com maior potencial para reduzir as emissões de gases de efeito estufa – não sejam marginalizadas pelos investidores, mas sim incentivadas a reduzir gradativamente seu impacto de carbono.

O FMI está desempenhando um papel cada vez mais importante, inclusive por meio de seu novo Fundo Fiduciário para a Resiliência e Sustentabilidade, cujo objetivo é fornecer financiamento acessível no longo prazo para ajudar os países a desenvolver resiliência à mudança climática e outros desafios estruturais de longo prazo. Temos compromissos que totalizam US$ 40 bilhões e acordos ao nível do corpo técnico referentes aos dois primeiros programas – Barbados e Costa Rica. Esse fundo poderia catalisar investimentos oficiais e do setor privado para o financiamento climático.

O FMI também está promovendo a disponibilização de dados climáticos de qualidade e incentivando a adoção de padrões de divulgação de informações e taxonomias de transição com vistas a criar um clima de investimento atraente.

Em termos mais gerais, estamos ajudando a fortalecer a arquitetura de informações climáticas por meio da Network for Greening the Financial System e outros órgãos internacionais para auxiliar as economias de mercados emergentes e em desenvolvimento com políticas climáticas, inclusive a precificação de carbono. À medida que a migração para um maior financiamento climático privado toma corpo, o Fundo irá mobilizar os parceiros e promover soluções sempre que possível.

*****

Torsten Ehlers é Especialista Sênior em Setor Financeiro no Departamento de Mercados Monetários e de Capitais do FMI em Washington D.C. desde setembro de 2021. É colaborador da publicação de destaque Relatório de Estabilidade Financeira Global do FMI e é especialista em finanças sustentáveis, operações bancárias internacionais e mercados de derivativos. Ele é cedido pelo Banco de Liquidações Internacionais, onde trabalha há 10 anos e já desempenhou várias funções na sede na Basileia e em seu escritório de representação em Hong Kong. É doutorado em economia pela Universidade de Zurique, na Suíça, mestrado em economia pela Universidade de Warwick, no Reino Unido, e mestrado em administração de empresas pela Universidade de Dortmund, na Alemanha.

Charlotte Gardes-Landolfini trabalha como especialista em mudança climática, energia e estabilidade financeira no Departamento de Mercados Monetários e de Capitais do FMI. Realiza trabalhos nas áreas de políticas, pesquisa e vigilância, com foco em economias de mercados emergentes e em desenvolvimento. Antes de ingressar no Fundo em 2021, trabalhou no Departamento do Tesouro francês como Diretora Adjunta de Unidade responsável por finanças sustentáveis e risco climático, e no Departamento de Política Regulatória Internacional da Autoridade Francesa de Mercados de Valores Mobiliários. É doutoranda em economia pela Université Paris II Pantheon-Assas e possui um mestrado em Macroeconomia Internacional pela Sciences Po Paris, mestrado em direito financeiro e societário pela Faculdade de Direito da Sorbonne e mestrado em direito e economia pela Université Paris II Pantheon-Assas.

Fabio M. Natalucci é Subdiretor do Departamento de Mercados Monetários e de Capitais. É responsável pelo Relatório de Estabilidade Financeira Global, que expressa a avaliação do FMI sobre os riscos de estabilidade financeira global. Antes de ingressar no FMI, foi Diretor Adjunto Sênior da Divisão de Assuntos Monetários do Federal Reserve Board. Entre outubro de 2016 e junho de 2017, foi Subsecretário Adjunto de Estabilidade e Regulamentação Financeira Internacional do Departamento do Tesouro dos EUA. É doutor em Economia pela Universidade de Nova York.

Ananthakrishnan Prasad é consultor do Departamento de Mercados Monetários e de Capitais do FMI. Possui doutorado pela Universidade de Bombaim, na Índia; MBA em finanças pela Universidade de Pittsburgh, nos EUA; e mestrado em comércio pela Universidade de Bombaim, na Índia. Possui várias publicações sobre temas macroeconômicos e do setor financeiro, e é autor do livro sobre Macroeconomia dos Estados Árabes do Golfo, publicação conjunta do FMI e da Oxford University Press (2013).